・NISAって本当にお得なの?

・新NISA制度になって何が変わったの?

・メリットとデメリットがよくわからない……

NISAについて、このような疑問やお悩みを抱えている人も多いのではないでしょうか。

NISAは投資の利益などにかかる税金が非課税になるお得な制度です。投資初心者から経験者まで幅広くNISAを活用できます。

また、2024年からスタートした「新NISA」は、利用者にとってメリットの大きい仕組みに改善され、さらに魅力的になりました。

この記事では、NISAの基本的な仕組みから、新旧NISAの違い、メリット・デメリット、そしてNISAを始める前に知っておくべきことまで、わかりやすく解説します。

読み終わるころには「よし、NISAを始めてみよう!」と、あなたの資産運用の未来に大きな一歩を踏み出すきっかけになるはずです。ぜひ最後までチェックしてみてください。

NISAの基本的な仕組み

NISAは税制優遇を受けながら資産形成ができる、とてもお得な仕組みです。

通常、株式投資や投資信託の利益には20.315%の税金がかかります。一方NISA口座で得た利益は非課税になるので、約20%分多くの利益を手元に残すことができます。

例えば、100万円の投資で10万円の利益が出た場合、通常なら約2万円の税金がかかりますが、NISA口座では全額利益として受け取れます。

NISAを身近な例で説明すると「税金がかからない特別な買い物かご」のようなもの。

普通の買い物かごで商品(投資)を入れると消費税がかかりますが、この特別な買い物かご(NISA)を使えば、投資の世界での「消費税」にあたる税金が免除されるイメージです。

NISAの制度を活用することで、他の投資方法よりもお得に資産運用ができるでしょう。

旧NISAと2024年からスタートした新NISAの違い

2024年1月から新NISA制度がスタートしました。

旧NISAと比較すると以下のような違いがあります。非課税で保有できる期間や金額が増えるなど、メリットが大きくなりました。

- 非課税で保有できる期間が無期限になった

- 生涯で非課税になる投資額が1,800万円まで拡大された

- 年間360万円まで投資可能になった

- つみたて投資枠※1と成長投資枠※2を同時に利用できるようになった

- 売却後も非課税枠を再利用できるようになった

※1 つみたて投資枠:安定的な長期投資を目的としている、初心者向けの投資枠

※2 成長投資枠:より高いリターンを目指す、積極的な投資家向けの投資枠

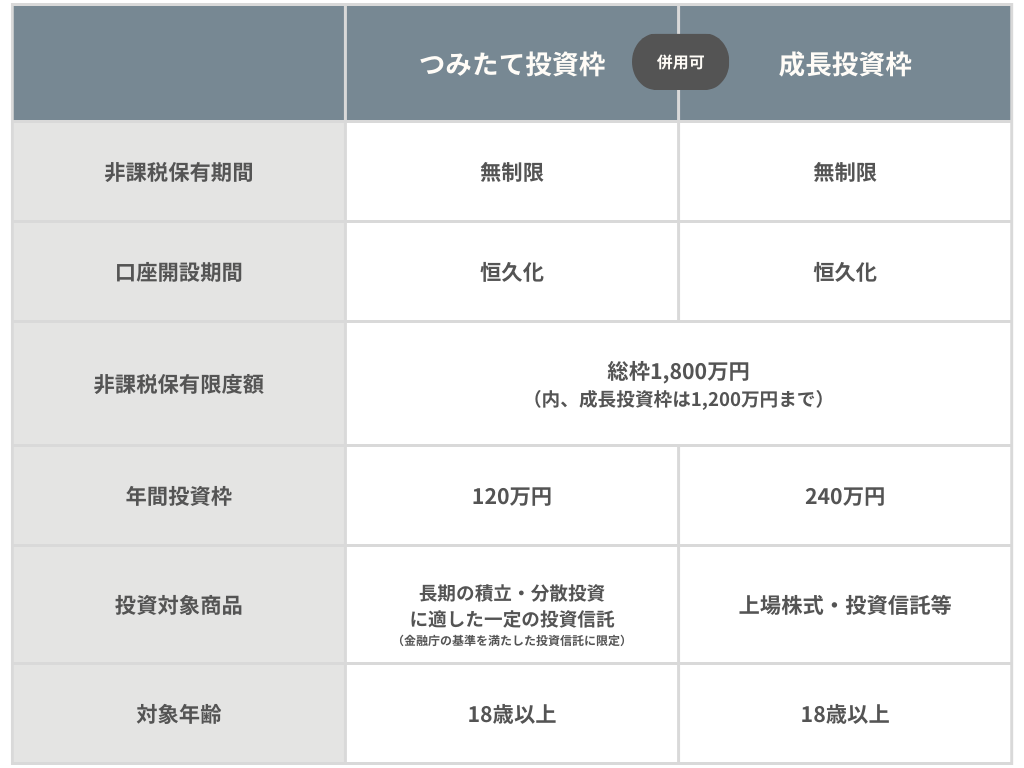

旧NISAと新NISAの概要は、以下の表のとおりです。

【旧NISA】

※金融庁NISA特設ウェブサイトを参考に作成

【新NISA】

※金融庁NISA特設ウェブサイトを参考に作成

新NISAではジュニアNISAが廃止され、2023年までのつみたてNISAは「つみたて投資枠」へ、一般NISAは「成長投資枠」へ名称が変わりました。

新NISAは旧NISAの良さを引き継ぎつつ、より長期的かつ柔軟な資産形成を可能にする制度になりました。

NISAの7つのメリット

NISAには以下の7つのメリットがあります。

- 運用して得た利益に税金がかからない

- 非課税保有期間が無期限である

- 非課税保有限度額が1800万円もある

- 100円の少額から始められる

- いつでも売却できる

- 売却後の非課税保有限度額の再利用ができる

- 利益を得ても確定申告をしなくていい

運用して得た利益に税金がかからない

NISAの最大のメリットは、投資で得た利益に税金がかからないことです。

通常、株式投資や投資信託の利益には20.315%の税金がかかりますが、NISA口座で運用した場合はこの税金が免除されます。

より多くの利益を手元に残せたり、再投資にまわして複利効果※3を最大限に活用できたりします。

※3 複利効果:投資等で得た利益を、当初の元本にプラスして運用することで、さらに利益を得ること

非課税保有期間が無期限である

2024年からスタートした新NISAは、いつからでも始められて、いつまでも続けられる制度になりました。

以前は「非課税期間が終わったらどうすればいいの?」「終了時期に暴落してたらどうしよう……」と悩む人も少なくありませんでした。

今後は、一度NISA口座で購入した金融商品は売却するまでずっと非課税で保有できます。長期にわたる投資も実践しやすくなるので大きなメリットです。

非課税保有限度額が1800万円もある

新NISAでは、生涯の非課税保有限度額が1800万円に設定されました。つみたて投資枠と成長投資枠(成長投資枠は1,200万円まで)を合わせた金額です。

1,800万円の高い限度額を活用すれば、税制優遇のメリットを受けながら大規模な資産形成が可能になります。

1年間に投資できる金額は、つみたて投資枠120万円、成長投資枠240万円の合計360万円です。

100円の少額から始められる

新NISAのつみたて投資枠では、100円から投資信託の購入が可能です。

少額から始められる仕組みは「投資は大金が必要」という誤解を解消し、より多くの人が資産形成をスタートするきっかけになっています。

いつでも売却できる

NISA口座で購入した金融商品は、いつでも自由に売却できて取引回数にも制限はありません。

急に資金が必要になった場合や、投資方針を変更したい場合でも柔軟に対応できます。

売却後の非課税保有限度額の再利用ができる

新NISAでは、売却した分の非課税枠を翌年以降に再利用できるようになりました。

仮に1,800万円の非課税枠を全て使い切った場合、非課税で追加投資ができません。しかし、買付価額ベースで100万円分を売却すると、翌年以降に100万円分の非課税枠が再度使えるようになります。

投資方針の変更や資金の必要状況に柔軟に対応しながら、非課税枠を最大限に活用でき、投資戦略の幅が大きく広がりました。

ただし、年間投資枠(360万円)の範囲内での再利用しかできません。

利益を得ても確定申告をしなくていい

NISA口座で得た利益については、確定申告をする必要がありません。

通常、株式投資や投資信託からの利益は確定申告が必要ですが、NISA口座では非課税のため確定申告が不要です。

投資に不慣れな方や、確定申告の手続きを面倒くさいと感じる人にとって大きなメリットです。

NISAの3つのデメリット

NISAには多くのメリットがありますが、デメリットも存在します。NISAを利用する前に、以下の3つのデメリットについても理解しておきましょう。

- 元本割れのリスクがある

- 1人につき1つのNISA口座しか開設できない

- 購入できる商品に制限がある

元本割れのリスクがある

NISAで投資できる商品は、主に株式や投資信託などです。これらの金融商品には元本保証がないため、市場の変動によっては、投資した金額を下回る可能性があります。

ただし、長期的な視点で投資を続けることで、元本割れのリスクの軽減が期待できます。

1人につき1つのNISA口座しか開設できない

NISAは1人につき1つの口座しか開設できません。

例えるなら、NISAは「1人1つしか持てない特別な財布」のようなものです。複数の財布を使い分けることはできないため、慎重に金融機関を選ぶ必要があります。

購入できる商品に制限がある

NISAで購入できる金融商品には制限があります。

特につみたて投資枠では、長期・積立・分散投資に適した一定の投資信託だけを選べます。投資初心者の保護と長期的な資産形成の促進を目的としているからです。

NISAにはこれらのデメリットがありますが、多くの場合、メリットがデメリットを上回ると考えられます。デメリットを十分に理解した上で、自身の投資目的や経済状況に合わせてNISAを上手に活用しましょう。

NISAを始める前に知っておくべきこと

NISAは資産形成に優れた制度ですが、始める前に以下の点をよく把握しておきましょう。

投資の基本原則を理解する

NISAを活用する際は、投資の基本原則である「長期・積立・分散」を意識することが大切です。

長期投資の重要性

2024年からスタートした新NISAでは、非課税保有期間が無期限となりました。この特徴を最大限に活かすには、長期的な視点での投資が不可欠です。

- 短期的な市場変動に惑わされず、長い目で見ることでリスクを軽減できる

- 時間の経過とともに複利効果が働き、資産形成に大きな力を発揮する

- 長期保有によって取引回数が減り、投資にかかる手数料を抑えられる

積立投資の活用

新NISAでは、つみたて投資枠を活用した積立投資が推奨されています。

- 毎月同じ金額を投資する「ドルコスト平均法」により、市場の上下に関わらず平均的な価格で購入できる

- 投資タイミングを考える必要がなく、心理的な負担が軽減される

- 少額から始められるため、初心者でも取り組みやすい

分散投資でリスク軽減

分散投資は「卵を一つのカゴに盛るな※4」という格言にも表されるように、リスクを軽減させる戦略として有効です。

- 新NISAのつみたて投資枠では、分散投資に適した投資信託を購入できる

- 特定の銘柄や業種に偏らないことで、予期せぬリスクを軽減できる

※4 卵を一つのカゴに盛るな:欧米で古くから言われる相場格言「Don’t put all your eggs in one basket.」の日本語訳。

「卵を1つのカゴに盛ると、そのカゴを落としたときに全部割れてしまう可能性がある。複数のカゴに盛っておけば、そのうち1つのカゴを落としても、他のカゴの卵は影響を受けずにすむ」との意味。

投資目的と資金計画を明確にする

以下の点を明確にすると、適切な投資商品の選択や投資戦略が立てられます。

- 投資の目的(老後資金、子どもの教育資金など)

- 投資可能な金額(月々の積立額や一時的な投資額)

- 投資期間(短期、中期、長期)

リスクとリターンの関係を理解する

投資には必ずリスクが伴います。一般的に、高いリターンを期待できる商品ほどリスクも高くなる傾向です。

NISAで購入できる商品にも、元本割れのリスクがあることを理解しましょう。自分のリスク許容度に合わせた投資商品の選択が不可欠です。

NISAが資産形成に役立つ理由

NISAはわたしたちの資産形成を強力にサポートする制度です。特に「貯蓄から投資」への移行を促進し、長期的な資産形成を可能にする点で大きな役割を果たしています。

貯蓄から投資への促進効果

NISA口座数の急増

日本証券業協会の調査によると、NISA口座数は2024年6月末時点で約2,428万口座に達しました。これは、1年半前の2022年12月末時点から約627万口座(約34%)増加しています。

出典:NISA口座の開設・利用状況(2024年6月末時点)|日本証券業協会

この急激な増加は、NISAへの関心が高まっていることを反映していると言えるのですが、口座開設数が必ずしも実際の投資行動に直結するわけではありません。

しかし、NISA口座数の増加傾向から読み取れるのは、多くの人々が投資について真剣に考え始める機会を得ているという事実です。

つまりNISAは、投資への入り口として徐々に重要な役割を果たしているのではないでしょうか。

投資への心理的ハードルの低下

NISAは「税制優遇」という分かりやすいメリットを提示することで、投資に対する心理的ハードルを下げる効果があります。

特に、新NISAのつみたて投資枠は、少額から始められる点や長期・分散投資を促進する設計により、投資初心者の不安を軽減していると言えるでしょう。

資産形成シミュレーション

NISAを活用した資産形成の効果を、具体的な数字で見てみましょう。

つみたて投資枠を活用して、下記条件で投資した場合のシミュレーション結果です。

【シミュレーション条件】

毎月の積立金額:3万円

想定利回り(年率):5%

積立期間:10年間、20年間、30年間

| 積立期間 | 元本 | 運用収益 | 合計 (元本+運用収益) |

|---|---|---|---|

| 10年間 | 360万円 | 106万円 | 466万円 |

| 20年間 | 720万円 | 513万円 | 1,233万円 |

| 30年間 | 1,080万円 | 1,417万円 | 2,497万円 |

毎月3万円の投資でも、想定利回り5%で30年以上運用した場合、2,400万円以上の資産額に到達します。

また、表の「運用収益」は、NISAを活用した投資によって期待される利益です。数値からもわかるように、今後の資産形成において、NISAの活用は基本的な選択肢の一つになっていくでしょう。

NISAのメリット・デメリットを理解して賢く活用

NISAは投資利益に対する税制優遇を受けながら、資産形成ができる魅力的な制度です。NISAの活用によって、多くの人々がより効果的に資産を増やす可能性が広がります。

しかし、投資には常にリスクが伴うことを忘れてはいけません。

メリットを最大限に活かし、デメリットに適切に備えれば、効果的な資産形成が期待できます。

メリットとデメリットが理解できたら、以下のステップでNISAを始めてみましょう。

- 毎月の収支を確認し、投資可能な金額を決める

- 複数の金融機関のサービスを比較検討する

- NISA口座を開設する

- つみたて投資枠から投資を始める

投資は不安に感じるかもしれません。しかし、NISAという制度を活用すれば、少額から安全に資産形成を始められます。

投資の世界に踏み出す勇気が、将来の経済的自由への第一歩となるでしょう。

コメント